どれだけかかる?教育費 進学パターン別シミュレーション

「かわいいわが子には、いくらでもかけてあげたい!」と、思う気持ちはやまやまですが、現実には難しいものです。そこで、気になるのがお隣さんの教育費事情。みんないったいどれくらいのお金をかけているのでしょうか?どうやって教育費を準備しているのでしょうか?今回は、データを読み解きながら進学別にかかるお金とその貯め方について解説します。

監修者プロフィール

高山一恵

ファイナンシャル・プランナー(CFP)/Money&You取締役

中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを創業、10年間取締役を務め退任。その後現職へ。NHK「日曜討論」「クローズアップ現代」などテレビ・ラジオ出演多数。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「マンガと図解 はじめての資産運用」(宝島社) 、「50代から考えるお金の減らし方」(成美堂出版)など書籍100冊、累計180万部超。1級FP技能士。住宅ローンアドバイザー。

教育費みんないったいどうしてる?

子どもを持つほぼすべての人が間違いなく直面する教育費の悩み。「かわいいわが子には、いくらでもかけてあげたい」……なんて言いたい気持ちはやまやまですが、現実的には、ない袖は振れませんよね。

そこで気になるのが、お隣さんの教育費事情。みんないったい、教育費をいくらかけているのでしょうか。また、そのお金をどうやって用意しているのでしょうか。

今回は、一般的な進学パターン別に、かかるお金がどのくらいか、データをもとに紹介します。また、そのお金を準備するための戦略についても、お話します。

データで見る!イマドキの教育費

文部科学省は2年に1度、「子供の学習費調査」を行い、結果を公表しています。これは、公立・私立の幼稚園・小学校・中学校・高校に子どもを通わせている保護者が、1年間に学習費(※)をどのくらい支払っているかを調べたものです。

2017年12月に公表された平成28年度調査の結果を中心に、いくつかひも解いて紹介します。

(※)同資料では、厳密には、

- 学校教育のために支出した「学校教育費」

- 学校給食のために支出した「学校給食費」

- 塾やお稽古事などのために支出した「学校外活動費」

の合計を「学習費」としています。

本稿では、資料の引用にかかわる箇所をのぞき、子どもの教育にかかわる費用のことを、より一般的な「教育費」という言葉で記載しています。

公立・私立、かかる費用は大違い!

ひとくちに教育費といっても、子どもを公立の幼稚園・学校に通わせるのと、私立の幼稚園・学校に通わせるのとでは、かかる費用が大きく変わってきます。

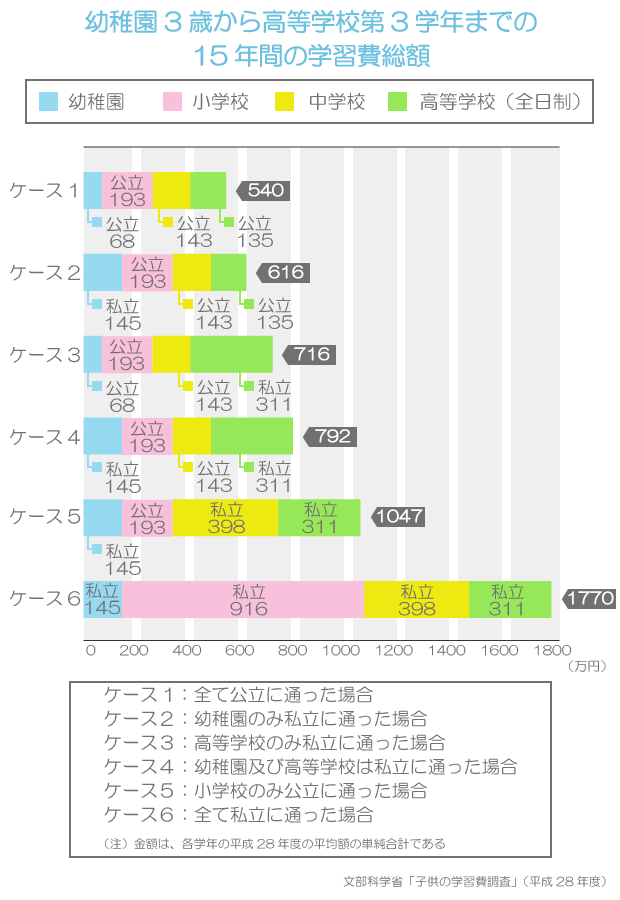

下のグラフは、幼稚園3歳(年少)から高校3年までの15年間の学習費の総額を、公立に通うか私立に通うかのケース別にまとめたものです。

6つのケースのうち、もっとも学習費が少なく済むのは、幼稚園から高校まですべて公立に通った場合で、約540万円となっています。反対に、すべて私立に通った場合は約1770万円! 実に3.28倍もかかる計算なのです。私立は公立と違い、授業料や学校納付金(入学金・受験費用・寄付金など)がかかるため、費用が高くなっています。

グラフを見ると、総額に大きな差が生まれる原因が小学校にあるのは明確でしょう。公立の小学校の学習費は約193万円なのに対し、私立の小学校の学習費は約916万円。私立のほうがおよそ4.7倍も高いのです。

とはいえ、全国1万9,892校ある小学校のうち私立小学校はわずかに231校で、人数にすると約642万人中約7万8,000人。私立小学校に通う子どもは全体の約1.2%なのです(文部科学省「平成30年度学校基本調査(速報値)」より)。

ですから、小学校の「お受験」に臨むという方以外は、高校卒業までの教育費は約1,000万円でおおよそ間に合う、ということになります。小学校も私立の場合は、約2,000万円は見ておきたいところです。

ただし、ここには大学の費用が含まれていません。先の子供の学習費調査によると、大学の1年間の学費は国公立で約65万円、私立で約136万円とのこと。4年間だとこの4倍ですので、国公立で260万円、私立で544万円にもなる計算です。

これは学部によっても、自宅通学か否かによっても大きく変わります。とはいえ、将来の大学進学を視野に入れるならば、ある程度準備しておきたい費用といえますね。

学習費総額は多少の増減はあれどほぼ横ばい

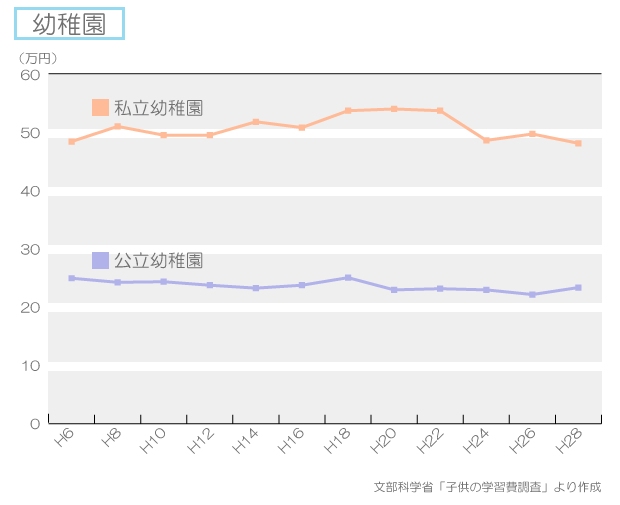

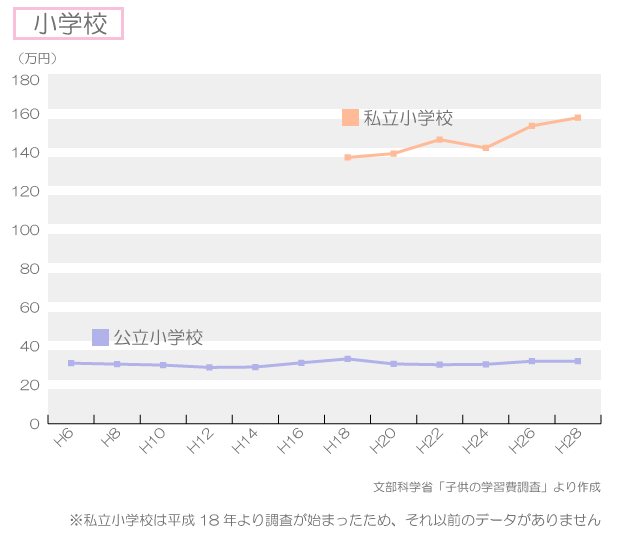

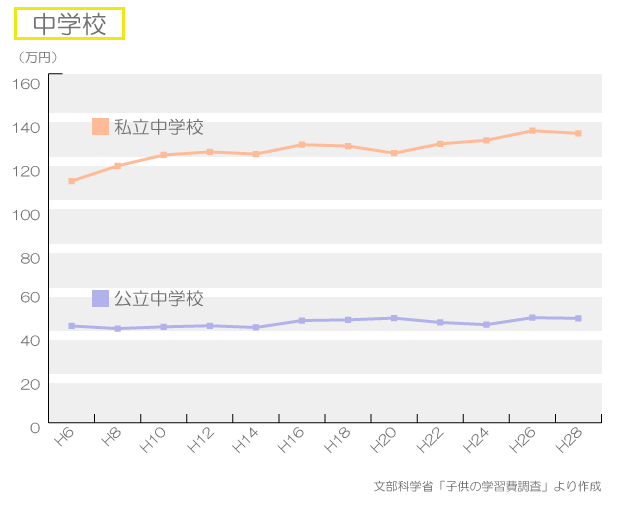

子供の学習費調査は、平成6年から行われています。公立・私立の各学校の1年間の学習費総額に、年度による変化があるかをまとめたのが以下のグラフです。

【学習費総額の年次推移】

私立幼稚園は近年減少、高校は公立も私立も平成22年からは増加……など、多少の傾向を読み取ることはできます。しかし、むしろここで押さえておきたいのは、全体的にみればそれほど大きく変わっていないということです。

強いていうならば、今後少子化によって子どもの数が減ることで、各種サービスの費用が上がってくるかもしれません。しかし、少なくともこのデータ上は、まだその影響を明確に読み取ることはできません。

過去の推移から察するに、これから教育費が劇的に増加することはないのではないかと思われます。しかし、逆に教育費が劇的に減少することもまたないと思われます。

それだけに、前もってある程度の出費を見込んでおく必要がある、といえるでしょう。

学校外活動費は進学の前に増加!

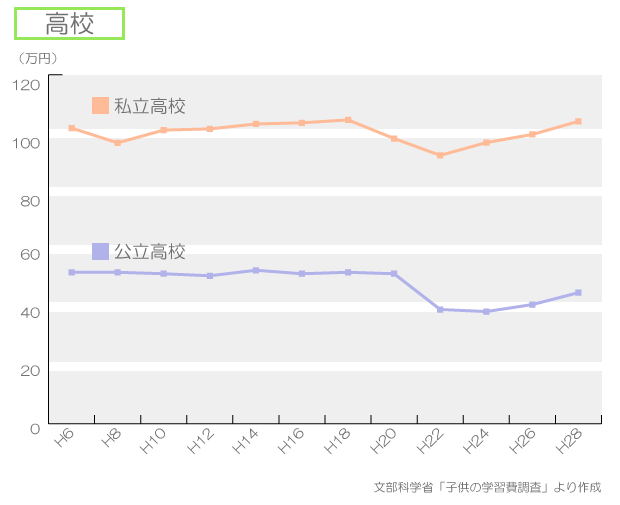

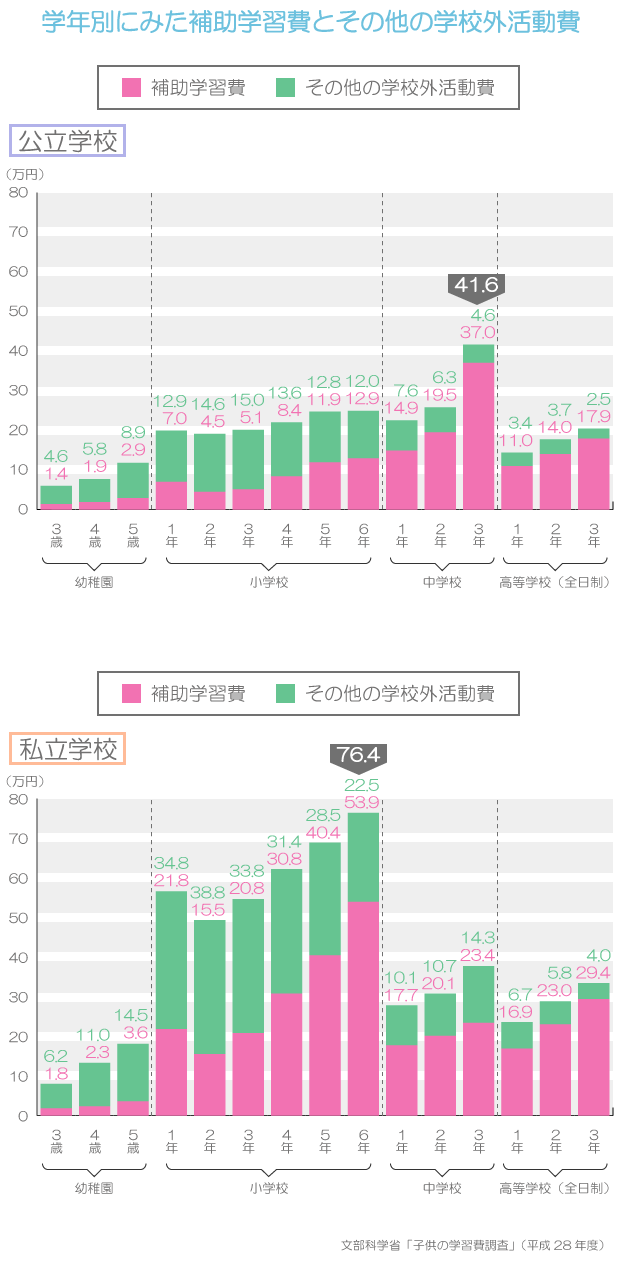

子供の学習費調査では、学校以外の教育にかかわる支出を学校外活動費としています。

学校外活動費は、さらに補助学習費(塾など勉強にかかわる費用)とその他の学校外活動費(スイミング、ピアノ、サッカーなどお稽古事にかかわる費用)に分けて集計されています。

子どもが小さいうちは、その他の学校外活動費の支出が多くなっています。しかし、学年が上がるにつれて補助学習費の割合が徐々に増加。公立では小学6年生、私立では小学5年生のときに逆転します。

学校外活動費はどの学校でも、高学年になって進学を控えると上がっていく傾向にあります。やはり受験の影響が大きいのでしょう。

特に公立の場合、中学3年生の補助学習費は私立よりも高くなっていることがわかります。実際、毎日のように塾に通って勉強した記憶のある方も多いのではないでしょうか。

私立の場合は高校に内部進学できるケースも多いため、公立のように突出して増加するということはないと考えられます。

1,000万円、どうやって用意する?

教育費で1,000万円(私立小なら2,000万円)という数字を見て、改めて「子育てにはお金がかかる……」と実感したのではないでしょうか。とはいえ、この大金を、はじめにまとめてドンと支払う必要はありません。子育てをしていく中で、少しずつ用意をしていけばいいのです。ここでは、そのための具体的な方法を考えていきます。

なお、記載した「金額の目安」は教育費として合計1,000万円程度を貯めることを想定しています。厳密には、ご家庭ごとに違いがでてくると思いますので、その点はご了承くださいね。

超基本 児童手当を全額貯金する

(金額の目安:約200万円)

0歳から15歳までの子どもを育てる保護者に支給されるのが児童手当です。かつて子ども手当としてスタートしましたが、現在は名前が変わっています。

児童手当でもらえる金額は、子どもが3歳未満の場合は15,000円、3歳以上の場合は10,000円(18歳未満の子がいる場合、3人目以降は15歳まで15,000円)です。なお、所得が約960万円以上ある場合は5,000円に減額されます。

毎年2・6・10月に4カ月分がまとめて銀行口座に振り込まれます。

たとえば第1子の場合、15歳までもらい続けてそのまま貯めておけば、約200万円になる計算です。普段使う銀行口座に振り込んでしまうとうっかり使ってしまう可能性がありますから、児童手当用の口座を作ってそこに振り込んでもらうようにすればいいでしょう。

いっそあることを忘れてしまうくらいのほうが、結果としてうまく貯まるものです。ただし、児童手当を受け取るための手続き(現況届の提出)は毎年行う必要があるのでお忘れなく。

貯金の王道!財形貯蓄・自動積立

(金額の目安:約400万円)

毎月の家計でお金を貯めるコツは「後で余ったお金を貯金する」のではなく、「先に貯金するお金を確保する」ことです。つまり、先取り貯蓄を行うことです。

後で貯金しよう……などと言っていると、まず余りませんから、お金は貯まりません。むしろ、お金を先取りし、使えるお金が少し減った状態でスタートすると、少ないなりにどうにかやりくりして、結構何とかなってしまうものなのです。

手間なく、しかも確実に先取り貯金をするためにおすすめなのは財形貯蓄です。会社に制度があれば、簡単な手続きをするだけで給与からお金を天引きして貯めてくれます。税制優遇のようなものはありませんが、スタートから1年たてば、自由に引き出し可能です。

財形貯蓄の制度が会社にない場合、またはあるけれど何となく気まずくて(?)使いにくい……という場合は、銀行の自動積立サービスを利用しましょう。給与の振込口座から自動的にお金を引き出し、定期預金に預け入れてくれます。

積み立てる金額は給与の額に大きく左右されますが、ここでは月2万円を提案したいと思います。0歳でスタートすると15年で360万円、18年ならば432万円貯まる計算になります。

万が一の保障を手に入れる! 学資保険

(金額の目安:200万円~300万円)

子育ては約20年にもわたる一大事業です。その間、すべての親がみな元気に過ごせればいいのですが、病気や事故など、もしものことがあるかもしれません。

そうなると、家計そのものが苦しくなることはもちろん、教育費も出せない状態になりかねません。子どもが将来の進学・就職の夢をあきらめざるを得なくなってしまう可能性があるのです。

そうした事態に対処しながらもお金を貯められるのが、学資保険です。財形貯蓄や自動積立と同様、月々一定額を支払うことで、17歳・18歳などの満期時に保険金を受け取れます。これで大学の受験料や入学金、授業料をまかなえるでしょう。

さらに、子どもが満期を迎える前に親に万が一のことがあった場合は、以後の保険料を支払う必要がなくなります。万が一のことがあっても、子どもの進学費用などを残せるのは、大きなメリットです。

マイナス金利の影響で学資保険の魅力は低下してきているとはいえ、ソニー生命の学資保険のように、学資保険のなかには、返戻率が100%を超えているものもあります。つまり、支払ったお金より戻ってくるお金のほうが多くなるというわけです。返戻率が高い学資保険であれば、活用度は高いでしょう。

ただし、途中で解約するとこの返戻率が100%を下回り、損をすることになります。無理のない範囲で利用しましょう。

保険会社によって違いますが、18歳満期時に200万円受け取れる学資保険の場合、月々の保険料は10,000円を切る程度が相場。10歳までに保険料を払い込むタイプでも10,000円台後半になります。また、10歳までに保険料を払い込むタイプの方が、返戻率が高くなります。

資産100万円増も夢ではない!? 投資信託

(金額の目安:約300万円~)

学資保険のように、支払ったお金よりも受け取れるお金のほうが増えてくれたら、より効率よくお金が貯められますよね。そのために、お金の一部で投資信託を購入してみるのはいかがでしょうか。

投資信託は、投資家から集めたお金を専門家が運用してくれる金融商品です。集めた資金は株や債券などに投資されますが、具体的に何に投資するかは、投資信託ごとの方針に基づいて専門家が決めます。

個人でも株や債券などを買うことはできます。しかし、買ったものが値下がりしてしまうと、大きく損をする可能性があります。その点、ほとんどの投資信託は、数十から数百種類の資産を組み入れていますから、どれか1つが値下がりしても、ほかの資産の値上がりがカバーし、結果として利益を生み出してくれる可能性があるのです。この考え方を分散投資といいます。

投資信託は、積立・分散投資のできる金融商品です。仮に18年間、毎月1万円ずつ積立で投資信託を購入し、年平均4%のリターンをあげられたとしたら、積立した元本の216万円が約316万円と、約100万円増える計算になります。

「年平均4%のリターンなんて無理!」と思われるかもしれませんが、金融庁の資料によると、積立・分散投資を20年間行った場合、リターンは2%~8%に収まるとしています。4%という数字は、決して不可能ではないでしょう。

ただし、投資信託は元本保証のある金融商品ではありません。専門家が運用してくれるからといって、絶対儲かるというものではありませんので、注意してください。

自分にできることからなるべく早くスタートしよう

今回ご紹介した方法は、どれも長い時間がかかります。いざ1,000万円というと、なんだか気が遠くなってしまうかもしれません。

しかし、短時間で1,000万円貯めようとするほうが、もっと大変です。月々の貯金額を増やしたり、学資保険の保険料を増額したり、よりハイリスク・ハイリターンな投資を手がけたりする必要があるからです。投資の世界では、素人がプロに勝てる唯一の武器は時間があることだというほどです。時間を味方につけることで、お金は堅実に増やせるのです。

「1,000万円の道も10,000円から」。自分にできそうなことからはじめて、じっくりと付き合っていきましょう。

ひとくちに教育費といっても公立に進学するのか、私立に進学するのかによってかかる費用は大きく違います。まずは、進学別にどれくらいのお金がかかるのかを把握しておきましょう。そして、早い段階からコツコツ準備することが大切です。準備が遅れれば遅れるほど、毎月の積立金額を多くしなくてはいけなかったり、必要以上に高いリスクをとってしまったりしがち。今回の記事で教育資金を貯める方法をいくつかご紹介したので、まずは、始められるところから始めてみましょう。そして、慣れてきたら、さまざま商品を活用して効率的に貯めていきましょう。

監修/高山一恵(株式会社Money&You取締役/ファイナンシャルプランナー)

release : 2018.10.24

- お気に入り機能はブラウザのcookieを使用しています。ご利用の際はcookieを有効にしてください。

また、iPhone、iPadのSafariにおいては「プライベートブラウズ」 機能をオフにしていただく必要があります - cookieをクリアすると、登録したお気に入りもクリアされます。